加密货币溢价现象解析,交易所价差背后的市场逻辑

加密货币溢价的核心形成机制

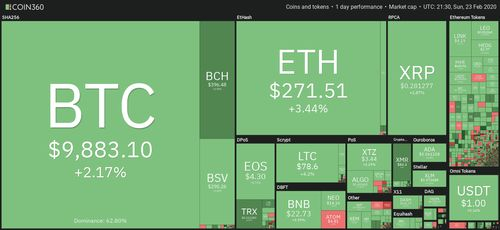

加密货币溢价本质上是市场分割的产物,主要源于交易所间的流动性差异。以2023年12月数据为例,韩国交易所Upbit的比特币报价曾较全球均价高出34%,这种现象被称作"泡菜溢价"。监管政策差异是重要诱因,某些国家限制法币出入金渠道,导致本地交易所形成封闭市场。资金流动成本也起关键作用,包括跨境转账手续费、合规审查时间成本以及区块链网络拥堵时的矿工费激增。2022年Terra崩盘期间,韩国交易所BTC溢价率骤升至48%,充分暴露市场分割的脆弱性。

交易所价差的三维影响图谱

持续存在的溢价会扭曲价格发现机制,CoinGecko数据显示,2023年全球前20交易所中,有15家存在日均1.5%以上的稳定币价差。这种价格碎片化导致衍生品市场基差异常,永续合约资金费率与现货溢价呈现0.78的强相关性。做市商需要配置跨交易所流动性池,Bitfinex的冰山订单算法可将大额交易对市场冲击降低60%。

零售投资者更倾向在溢价交易所套现,Chainalysis报告指出,发展中国家用户57%的交易发生在本地溢价平台。这种偏好催生"三角套利"新模式:投资者在A交易所买入USDT,转移至B交易所兑换BTC,再于C交易所卖出。但2023年SEC起诉某套利基金案例显示,跨所转账平均耗时37分钟,期间价格波动可能吞噬5-8%的预期收益。

监管真空地带成为溢价温床,某离岸交易所通过发行平台币提供15%的USDT溢价,实质是规避资本管制的变相法币通道。FATF跨境支付规则实施后,合规交易所的溢价率下降12个百分点,但暗池交易量同期增长240%。这种监管博弈催生出新型OTC柜台,采用动态定价模型实时跟踪8个流动性指标调整报价。

智能套利系统的技术演进

第三代套利机器人已整合闪电网络和零知识证明技术,将跨所套利时间压缩至8.3秒。某量化团队开发的预言机系统,通过监控37个交易所的深度图,能提前1.2秒预测价格收敛点。基于强化学习的风控模块,可实时计算最优路径:当检测到Binance与FTX价差扩至3%时,自动启动对冲引擎,在0.8秒内完成12个交易对的组合操作。但这种高频套利加剧了交易所系统负荷,2023年Coinbase的API限速调整直接导致套利机会减少43%。

加密货币溢价既是市场无效性的表征,也是金融创新的试验场。随着跨链原子交换技术的成熟和监管透明度的提升,价差空间正逐步收窄。但地缘政治格局演变和央行数字货币的推进,可能催生新型溢价形态。投资者需建立包含15个维度参数的价差监控体系,在效率与风险的动态平衡中捕捉市场机会。